Купи — продам

Руководство Магнитогорского металлургического комбината (ММК) рассматривает возможность слияния компании с кем-то из российских конкурентов. Эксперты полагают, что наибольший положительный эффект для бизнеса даст сделка с «Северсталью» Алексея Мордашова...

На следующий день после торжественного (в основном, из-за предвыборных соображений) ввода в эксплуатацию после реконструкции четырехклетьевой стан холодной прокатки на Череповецком меткомбинате «Северстали» деловая газета «Ведомости» обнародовала информацию о том, что руководство ММК изучает возможность объединения бизнеса с кем-то из конкурентов компании на российском рынке. Это, по данным «Ведомостей» следует из содержания апрельской презентации для инвесторов, в которой представлена модель возможного слияния. Правда, в комментариях изданию представители самого ММК оговариваются, что упомянутая модель «носит исключительно экспертный, справочный характер».

Однако отраслевые и инвестиционные эксперты, как следует из тех же комментариев в газете, не склонны относиться к инсайду ММК, как теоретическим упражнениям стратегов компании. Так не названные «Ведомостями» «двое инвестбанкиров», имеющих прямые контакты с владельцами металлургических компаний, уверенно говорят о том, что ММК якобы уже предложил слияние «Северстали».

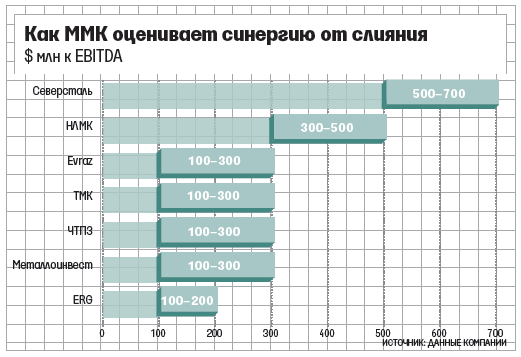

Есть у газеты сведения и о том, что аналогичные предложения поступили и другим компаниям, упомянутым в презентации ММК (в список входят Evraz, НЛМК, ТМК, «Металлоинвест», ЧТПЗ).

И все-таки именно «Северсталь» кажется экспертам наиболее вероятным претендентом на участие в потенциальном объединении. Об этом, по их мнению, говорит и соотношение капитализации компаний: $4,2 млрд у ММК против $8,7 млрд «Северстали» на 11.05.2016г., — в результате слияния капитализация объединенной компании может превысить $13 млрд, а EBITDA исходя из консенсус-прогнозов на этот год — $3 млрд, считает старший аналитик «Атона» Андрей Лобазов. Кроме того, дополнительная синергия может возникнуть из-за увеличения доли на рынке и дистрибуторской сети, а также практически одинаковых продуктовых линеек двух компаний (в 2015 г. компании произвели 5,2 млн и 3,9 млн т горячекатаного и по 1,3 млн т холоднокатаного проката). Объединение позволит им не тратиться на транспортировку в регионы, куда доставлять сталь для предприятий дорого.

Интересно, что и сам владелец «Северстали» Алексей Мордашов еще в феврале в интервью Bloomberg говорил о возможности для консолидации в российской сталелитейной отрасли, консолидации, которая позволила бы снизить издержки. Правда, Мордашов оговорился тогда, что «пока никаких практических шагов нет».

Но условия, похоже, есть. Одним из них в своем комментарии к информации ММК аналитик БКС Кирилл Чуйко называет «усталость», появившуюся у некоторых владельцев российских металлургических активов после

Особенно такие персонажи, как

Инвестиционные аналитики (в частности, управляющий активами General Invest Денис Горев) считают, что объединение ММК с более крупным игроком отечественной сталелитейной отрасли — перспективный вариант для г-на Рашникова. И временно стабилизировавшаяся экономическая ситуация в отрасли способствует этому: «Долгосрочное восстановление цен на сырье (а за ними — и на стальную продукцию) рынок не верит, соответственно, можно постараться продаться подороже, пока оценки еще высоки и цены не скорректировались», — рассуждает Горев. С другой стороны, сейчас хорошее время для продажи компании, но отвратительное — для покупки, подчеркивает Кирилл Чуйко: если Мордашов будет думать о такой сделке, то ему нужно все хорошенько взвесить, чтобы не переплатить.

Сергей Авдеев

«РМ»

«Платформа»

«Платформа»